IPO投資も積極的に行っている僕は、各証券口座の管理が非常に煩雑になります。

最近ではキャッシュレス決済が増え、なおさらどこにいくらお金があるのか把握するのが難しくなってきました。

結婚を機に、未来の貯蓄のために前からずっと気になっていた「マネーフォワードME」に家族のお金の管理を始めることにしました。

実際に使ってみて分かった、貯蓄のために家計簿アプリを導入するメリットとデメリットをまとめます。

目次

- 1 家計簿アプリとは?今こそ使うべき理由とは

- 2 家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」を導入して分かった5つのメリット

- 3 家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」を導入して感じたちょっとイマイチなデメリット

- 4 有料会員(プレミアム会員)と無料会員の違いとは

- 5 家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」の評判

家計簿アプリとは?今こそ使うべき理由とは

家計管理をするには、まずは毎月の収入と支出を全てちゃんと把握することが必要で、それを1つのアプリで完結してくれるのが家計簿アプリです。

最近はキャッシュレス5%還元のキャンペーンで、クレジットカードやQR決済のようなキャッシュレス決済を利用されている方が多いと思います。

銀行も最近はアプリを出していますが使い勝手がまだ良くなく、クレジットカードの明細もアプリからだと見にくく、何より様々な銀行口座やクレジットカードの利用状況がバラバラにあると調べるだけで超大変です。

家計簿アプリは銀行口座やクレジットカードはもちろん、paypayやメルペイなどのQR決済やsuicaから、マイルやポイントまで1つのアプリで管理できる超画期的なサービスです。

マネーフォワードはユーザー数No.1の家計簿アプリ!

| アプリ名 | マネーフォワード ME(Money Forward ME) |

| 運営会社 | 株式会社マネーフォワード(2017年東証マザーズ上場) |

| 利用者数 | 1000万人(※) |

| 連携金融機関数 | 2,660(※) |

| 公式サイト |

※データは2020年5月時点

こちらに記載の通り、マネーフォワードは国内最大級の家計簿アプリで、一度は名前を聞いた方も多いのではないでしょうか。

登場当初、家計簿アプリにログイン用のパスワードなどを登録する必要があることからセキュリティー上の不安があって登録していなかった人も多いと思います。

ログイン用のIDとパスワードを金融機関ごとに登録する必要がありますが、振り込みや引き出しに必要な情報は入力する必要が無い上、二段階認証などのセキュリティーもしっかりしてきた今、そういった不安は杞憂です。

家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」を導入して分かった5つのメリット

元々マネーフォワードアプリは個人で数年前から利用していましたが、結婚して家族のお金も管理しようと思った時に改めて整理しました。

そんな中で分かったメリットについて、まとめます。

収入・支出の中身(入出金データ)を1つのアプリで簡単に見れる

家計簿アプリ全般に言えることですが、マネーフォワードは家計簿アプリの中でもとにかく収入・支出が見やすいのが特徴です。

「資産総額」で銀行口座や証券会社、ポイントなどの資産をまとめた金額が、「今月の家計簿」では収入と支出を(支出の中身は円グラフで)見ることができます。

資産状況と今月の支出をサクッと見れるのは嬉しいですし、何より画面がシンプルで使いやすいです。

マネーフォワードMEの管理画面はパソコンでも見やすい

先程のはアプリでの管理画面ですが、PC画面はこのような感じです。

総資産や最近の入出金がまとまっていて、見やすいです。

家計や資産、口座のタブでアプリ同様細かく内訳を見ることができます。

収入確認時のメリット:銀行のアプリから確認するより見やすい & メンテナンス時間を気にしなくて良い

収入確認におけるメリットとしては、マネーフォワードMEを導入する前は各銀行のアプリを確認する必要がありました。

僕は楽天銀行(楽天証券との連携や楽天ポイント(SPU)の還元率アップ目的)とみずほ銀行(メガバンク、IPO申し込みの証券会社入金用)の2行を使っています。

楽天銀行はアプリが使いやすいことを紹介しました。

最近ではみずほ銀行のアプリも大幅改修され、見やすくなりました。

しかし、大手銀行以外にも色々使っている方は、複数のアプリを行ったり来たりするのが面倒 & アプリ・サイトが見にくいこともあるでしょう。

また、銀行は土日にメンテナンスを行うケースが多く、残高確認ができない...ということも。

マネーフォワードMEで連携しておけば、メンテナンス前の残高が記録されているので便利です。

支出確認時のメリット:支出先(例:クレジットカード会社)のアプリかWeb明細を見ないといけない手間から開放!

僕は現在、JALカード CLUB-Aを家族用カードに、SPGアメックスを個人用サブカードに、他にもエポスゴールドカードや楽天銀行カード、ANAカードなどクレジットカードは5枚以上使い分けてます。

個人の支払い時、基本はSPGアメックスでの支払いをするのですが、楽天系のサービスなら楽天カードを、ANAで航空券を購入したい時はANAカードを使ったりと他のカードを使う時もあります。

すると、カード引き落とし日もバラバラですし、いくらの支払いがあるのかも一々各クレジットカードのサイトやアプリで確認しないといけません。

この作業、死ぬほど面倒です。

マネーフォワードMEを入れて、クレカの支払い情報を一元管理できるのはマジでQOL上がるのでおすすめです。

家計簿アプリの中で連携金融機関がNo.1!銀行・カード・証券会社・ポイントなど幅広く対応!

僕は株式投資を楽天証券をメイン証券会社で行っていますが、IPOへの申込みも欠かさず行っており、主幹事・副幹事になりやすい国内10以上の証券会社の口座開設済みで入出金を繰り返しています。

すると、どの証券会社にいくら資金が入っているか忘れてしまうことも多く、IPO申し込み直前に資金移動でバタバタすることが多かったです。

ですが、マネーフォワードMEでは国内の大半の証券会社は連携可能なため、資金状況をリアルタイムに確認することができるようになりました。

キャッシュレス決済はもちろん、ポイントや仮想通貨取引所、保険や不動産に年金まで2,600の金融機関に対応!

マネーフォワード、基本的にあなたの使っている金融機関は全て連携できると思っていて大丈夫です。

銀行は地銀や信用金庫まで網羅されてますし、証券会社やキャッシュレス決済もいわずもがな。

ポイントやマイルはもちろん、何と保険や不動産、年金まで登録できます。

ご自身の金融機関が対応しているか気になる方、無料会員でもどの金融機関が連携可能か見ることができるので、アプリを落としてメールアドレスだけ登録して見てみましょう。

↓↓マネーフォワードアプリはここからDLすると便利です↓↓

「グループ機能」で家族用・個人用など使い分けができる

このグループ機能、既婚共働きの方に特におすすめです。

我が家では家族のクレジットカード(JALカード CLUB-A)、家族用銀行口座を開設することで個人の資産と分けて管理できるようにしています。

ですが、積立NISAを始めたり、支出の見える化をして無駄な固定費を削減したりと、将来を見据えた家計管理をしようと考えたとき、家計簿アプリの導入を決めました。

僕は個人でマネーフォワードを利用していましたが、何と「グループ機能」を使うことで連携している金融機関のうち家族で見れるように閲覧範囲を絞ることができます。

この機能がめちゃくちゃ画期的で、僕は個人と家族でみずほ銀行の口座を開設しています(個人口座は他に楽天銀行をサブ・証券会社入金用に利用)が、それもグループ機能で分けて見せられます。

また、僕は積立NISAを個人の楽天証券口座と同じでやっているんですが、投信と個別株・先物などの資産もグループ機能で見れる範囲を制御できます。

家族グループには家族のクレジットカード・家族の銀行口座・家族の積立NISA口座のみ表示するようにし、個人用では個人のクレジットカードと個人の銀行口座・証券口座(株式・先物)の残高を表示させることで、家族と個人の資産を完全に分けてマネーフォワード上で表示させることができるのは便利ですよね。

入出金時にお知らせメールを送ることができ、給料の入金やクレジットカードの引き落としを忘れない

家計簿アプリの機能で一番重宝するのが「クレジットカードの引き落とし額・日にちを通知してくれる」ところです。

給料日やボーナス日を忘れることは無いですが(笑)、クレジットカードを複数使い分けていると引き落としタイミングがクレカによってバラバラで、覚えておけません。

最悪、引き落とし日に口座に残高を残しておくのを忘れてしまうことがあります(僕は過去数回、クレジットカード会社からの連絡で慌てて振り込みをしたことがあります...)。

クレジットカード会社からの引き落としメールには「引き落とし金額が書いてない」ことが多い

何でこんな不親切なの!?といつも思うのですが、クレカ会社からの請求のお知らせメールには引き落とし金額が書かれていないことが多いです。

それでいて、リボ払いや分割払いのお知らせだけしてくる…苦笑

ログインしようにもIDやパスワードが分からない…ということも。

マネーフォワードは引き落とし日・引き落とし金額をちゃんとメール通知できます。

マジでQOL爆上がりします。

確定申告をする方はMFクラウド確定申告に自動連携できる!

僕は本業とは別の雑所得(サイトからの広告収益や先物取引・仮想通貨取引分)による確定申告を毎年行なっており、毎年支払い明細と売上の確認にヒィヒィ言ってます。

マネーフォワードは「MFクラウド確定申告」という白色・青色申告用の確定申告サービスがあり、マネーフォワードとの連携ができます。

確定申告が面倒くさい…という方、MFクラウド確定申告も一緒に検討してみるのはありですよ。

(僕は青色申告を行うタイミングでMFクラウド確定申告に入ろうと思います。加入したら詳細のレビュー記事を更新します!)

家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」を導入して感じたちょっとイマイチなデメリット

たまに連携済み金融機関が外れることがある

この前、突然家族グループに連携していた楽天証券が(僕のアプリのみで)外れ、個人の銀行口座が勝手に連携されていました。

僕の使い方が悪かっただけなのかもしれませんが、連携が外れたことは事実なので再度IDとパスワードを入力して連携し直しました。

家計簿アプリあるあるなので大目に見てよ!という運営側の気持ちも分かりますが、連携が外れると戻すのが面倒くさいので、ぜひ改善してほしいです。

「家計簿」タブの収入(支出)の分類が不正確でイマイチ

収入は銀行口座への入金を全てカウントしてしまう

僕はIPO投資を行っている関係で、証券口座⇔銀行口座の資金の入り繰りをよくやります。

すると、証券口座から銀行口座への入金がその月の収入に分類されます笑

給料は増えていないのに、入金で収入を増やされると悲しい気持ちになります…苦笑

支出は分類のロジックがイマイチ

ナンバーワン家計簿アプリのマネーフォワードでも、支出の分類のロジックがイマイチです。

- 「衣服・美容」は場所で分類されてる?デパ地下での食料品購入もカウントされる

- 「教養・教育」にAmazonが全部ぶち込まれる

- マネーフォワードが判別できない項目は「未分類」に(それが結構多い)

明細が見れれば十分なのですが、分類がもう少し頭良くなってくれると嬉しいです。

現金の手動入力が面倒でキャッシュレス払いできる店しか行かなくなる

これは良いことかもしれませんが、現金利用はどの家計簿アプリも手入力が必要です。

クレジットカードをポイントを貯めるのを目的に利用していますが、キャッシュレスの促進の効果も合わさって、今ではどこの店でもクレジットカードは最低使えます。

そのため、現金を持ち歩く必要はいよいよ無くなり、逆に現金のみの店が非常に不便に感じます。

マネーフォワードでの入力も、現金については面倒なので、僕はクレカ決済ができない店には行かなくなりました。

有料会員(プレミアム会員)と無料会員の違いとは

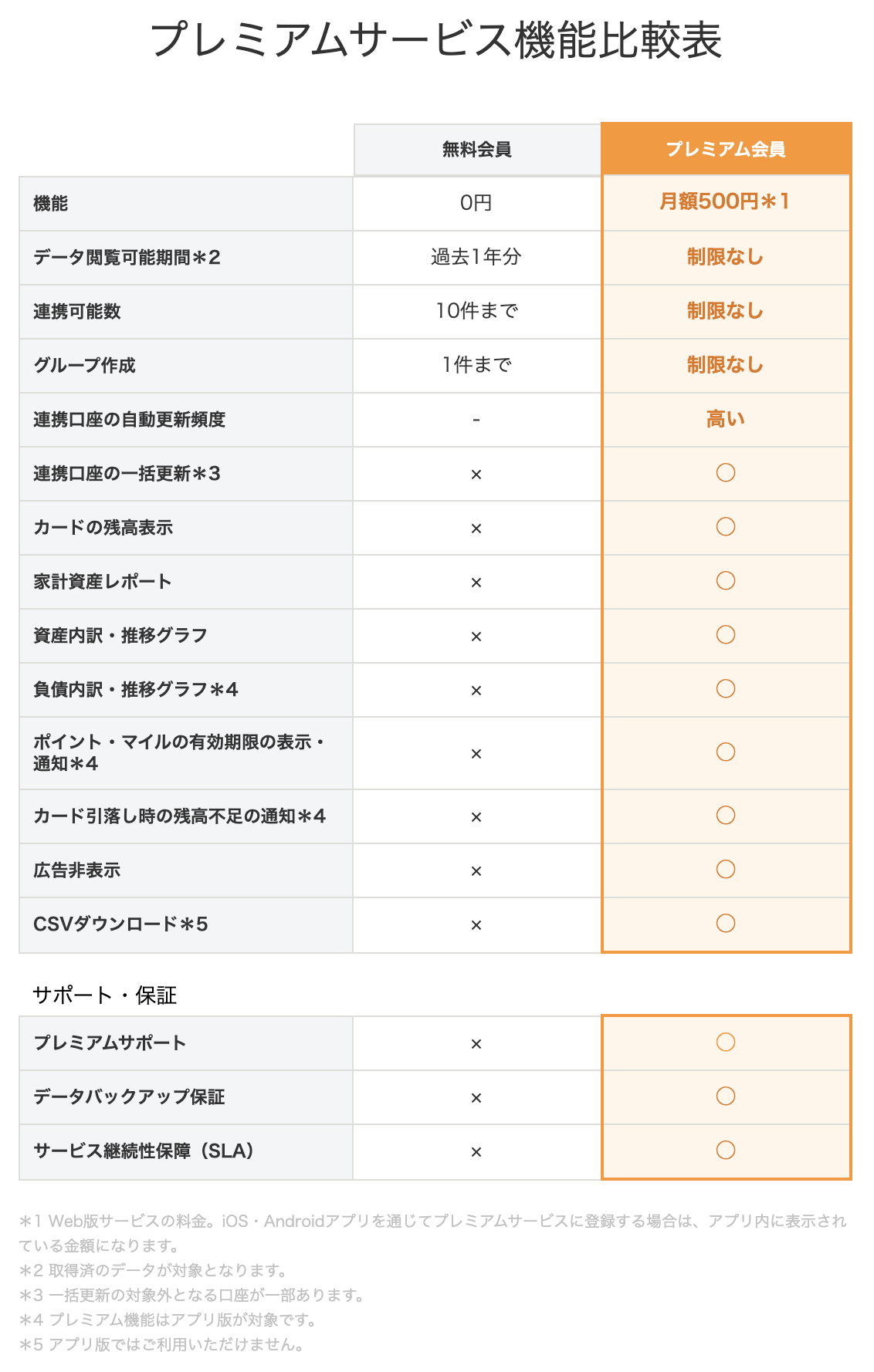

マネーフォワードには有料会員「プレミアム会員」があり、それぞれの違いは下記表になります。

「連携可能な金融機関数制限なし」「グループ複数作成」「カード引き落とし時の残高不足通知」「広告非表示」の4つの機能に月500円の価値を感じる方は有料(プレミアム)会員になろう

僕は無料会員でマネーフォワードを利用していますが、不便に感じることは「連携口座数の少なさ」くらいです。

無料会員だと1アカウントで10の金融機関しか連携ができないため、最近だとクレカや複数証券口座、キャッシュレス決済など無料会員だと連携数が足りない場面が増えてきました。

カード引き落としの時に残高が足りない場合、不足していることをお知らせしてくれる機能も便利ですよね。

ぜひ利用したい機能なので、連携数増加と合わせて有料版への加入を検討中です。

家計簿アプリ「マネーフォワード ME(MoneyFoward ME)」の評判

Twitterで検索してみても、使い勝手の良さから有料会員(プレミアム会員)の登録を検討している人が多いです。

https://twitter.com/nissi_tousi/status/1287305583314350083

マネーフォワードに確定拠出年金を登録したら、今まで放置していたけど、

急に気になり出した#マネーフォワード #確定拠出年金 pic.twitter.com/JttWdCcPt1— リーマン@早期セミリタイヤ目標 (@kabushiki_tosh) July 24, 2020

確かに、確定拠出年金とか郵便で送られてくるだけですが、マネーフォワードに連携できるのは超便利ですよね。

マネーフォワードの「お疲れさま」ってプッシュが好き pic.twitter.com/M2L29MDIuI

— もぎ しお (@400g) July 22, 2020

こういう気の利いたメッセージをくれるのも、一々嬉しい機能で使い続けたくなります。

家計簿をつける!と思うと気が重いですが、家計簿が出来上がっていくのを見るのはとても楽で便利ですよ。